📊 투자 핵심 요약

현재가: 93,800원 (전일대비 -2,900원, -3.00%)

투자등급: 매수 (목표주가 118,200원)

핵심 투자 포인트: HBM 공정용 TC 본더 수혜주로 AI 반도체 호황 지속 수혜 예상

🔍 실시간 분석 리포트

현재 주가 상황

- 현재가: 93,800원

- 거래량: 589,137주 (활발한 거래)

- 거래대금: 553억원

- 일중 변동폭: 92,700원 ~ 95,900원

시장 포지션

- 시가총액: 8조 9,403억원 (코스피 58위)

- 52주 최고가: 171,600원 (현재가 대비 82.9% 상승 여력)

- 52주 최저가: 58,200원 (현재가는 저점 대비 61.2% 상승)

📈 기술적 분석 포인트

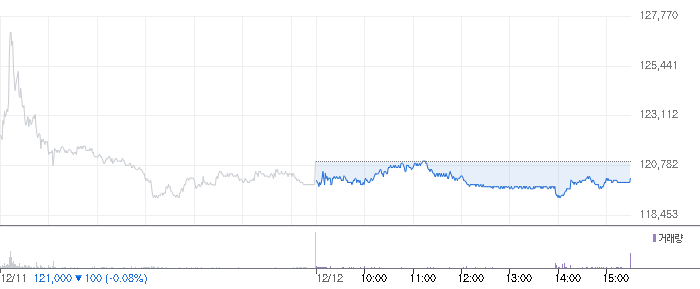

차트 분석

주요 기술적 지표

- 지지선: 92,700원 (당일 저가)

- 저항선: 95,900원 (당일 고가)

- 상한가: 125,700원

- 하한가: 67,700원

기술적 관점

- 현재 52주 최고가 대비 약 45% 조정된 상태

- 일중 변동폭이 크지 않아 횡보 구간에서의 방향성 모색 중

- 거래량 증가는 관심도 상승을 시사

💰 펀더멘털 분석 요약

재무 건전성 (2025.03 기준)

- 매출액: 1,474억원

- 영업이익: 696억원 (영업이익률 47.24%)

- 당기순이익: 547억원 (순이익률 37.15%)

- ROE: 24.05%

주요 재무 지표

- 부채비율: 31.47% (양호한 수준)

- 당좌비율: 115.10% (유동성 확보)

- EPS: 567원

- PER: 47.95배

- PBR: 12.40배

성장성 분석

- 2025년 예상 매출액: 8,002억원 (전년 대비 43.2% 증가)

- 2025년 예상 영업이익: 4,076억원 (전년 대비 59.6% 증가)

- 2025년 예상 EPS: 3,790원 (전년 대비 140.9% 증가)

🌍 외국인·기관 수급 상황

최근 수급 동향

| 날짜 | 외국인 | 기관 | 종가 |

|---|---|---|---|

| 07/01 | +13,426주 | -128,724주 | 96,700원 |

| 06/30 | -17,700주 | +32,264주 | 102,000원 |

| 06/27 | +56,881주 | +10,173주 | 102,900원 |

| 06/26 | -113,559주 | +91,401주 | 103,700원 |

수급 분석

- 외국인 보유비율: 7.55% (상대적으로 낮은 수준)

- 최근 외국인 매수 전환: 7/1일 13,426주 순매수

- 기관 매도 압력: 7/1일 128,724주 순매도로 조정 압력 존재

⚠️ 투자 리스크 및 대응 전략

주요 리스크 요인

- 높은 밸류에이션: PER 47.95배로 고평가 구간

- 반도체 업황 변동성: 글로벌 반도체 사이클에 민감

- 기관 매도 압력: 최근 기관의 지속적인 매도세

대응 전략

- 분할 매수: 일시 매수보다는 단계별 매수 권장

- 목표가 설정: 118,200원 목표가 도달 시 수익 실현 고려

- 손절선 설정: 85,000원 하회 시 손절 고려

💵 2025년 배당금 정보

배당 현황

- 2024년 배당금: 720원

- 2025년 예상 배당금: 720원 (동일 수준 유지 예상)

- 현재가 기준 배당수익률: 0.77%

- 배당성향: 44.75% → 121.02% (예상)

배당 평가

- 배당수익률은 상대적으로 낮으나, 성장주 특성상 양호한 수준

- 배당 안정성은 우수하며 지속적인 배당 정책 유지 예상

📋 투자 성향별 매매 전략

🔴 공격적 투자자

- 매수 타이밍: 현재가 수준에서 적극 매수

- 목표 수익률: 25-30%

- 보유 기간: 3-6개월

🟡 중도적 투자자

- 매수 타이밍: 90,000원 이하에서 분할 매수

- 목표 수익률: 15-20%

- 보유 기간: 6-12개월

🟢 보수적 투자자

- 매수 타이밍: 85,000원 이하 대기 매수

- 목표 수익률: 10-15%

- 보유 기간: 12개월 이상

📊 최근 실적 요약

2025년 1분기 실적

- 매출액: 1,474억원 (전년동기 대비 90.7% 증가)

- 영업이익: 696억원 (전년동기 대비 142.5% 증가)

- 영업이익률: 47.24% (전년동기 37.13%)

실적 평가

- 매출 성장: AI 반도체 수요 증가로 견조한 성장세

- 수익성 개선: 영업이익률 47%대 유지로 우수한 수익성

- 전망: 2025년 연간 실적 크게 개선될 것으로 예상

🎯 최종 분석 및 투자 판단

종합 평가

투자등급: 매수 (★★★★☆)

투자 근거

- AI 반도체 수혜: HBM 공정용 TC 본더 관련 수혜 지속

- 실적 개선: 2025년 매출액 43% 증가, 영업이익 60% 증가 예상

- 기술적 우위: 반도체 장비 분야에서의 기술 경쟁력 보유

투자 시나리오

- 상승 시나리오: 목표가 118,200원 (+26.0%)

- 현상 유지: 95,000원~100,000원 박스권 등락

- 하락 시나리오: 85,000원까지 조정 가능

최종 권고사항

현재 수준에서 중장기 관점의 분할 매수를 권장하며, AI 반도체 업황 호조가 지속되는 한 견조한 상승세를 보일 것으로 전망됩니다. 다만, 높은 밸류에이션을 감안하여 적정 비중으로 투자하시기 바랍니다.

본 분석은 투자 참고용이며, 투자 결정은 본인의 판단과 책임하에 이루어져야 합니다.